در استاندارد شماره 16 حسابداری تعاریف زیر برای اصطلاحات مروبط به ارز بکار رفته است .

واحد پول گزارشگری : عبارت است از واحد پول مورد استفاده در ارائه صورتهای مالی .

ارز : عبارت است از هر واحد پولی به غیر از واحد پول گزارشگری

تسعیر*: فرایندی است که از طریق آن اطلاعات مالی مبتنی بر ارز برحسب واحد پول گزارشگری بیان شود واژه تسعیر ، گزارش معاملات منفرد ارزی برحسب واحد پول گزارشگری و همچنین برگردان یک مجموعه کامل صورتهای مالی تهیه شده بر حسب ارز به واحد پول گزارشگری را در بر می گیرد. (بند 7 استاندارد شماره 16)

نرخ تسعیر: عبارت است از نرخ تبدیل دو واحد پول به یکدیگر (شامل انواع نرخهای برابری رسمی و قراردادی و غیره ) که در فرایند تسعیر بکارگرفته میشوند.

تفاوت تسعیر: عبارت است از تفاوت ناشی از تسعیر میزان معینی از یک ارز به واحد پول گزارشگری با نرخهای تسعیر متفاوت . تفاوت ناشی از از تسویه یا تسعیر اقلام پولی ارزی با نرخهای که در ثبت اولیه این اقلام یا در تسعیر این اقلام در صورتهای مالی دوره قبل بکار رفته است باید به عنوان در آمد یا هزینه دوره وقوع شناسائی شود. (بند 16 از استاندارد 16)

اقلام پول: عبارت است از وجه نقد و دارائیها و بدهیهای که قرار است به مبلغ ثابت یا قابل تعیینی از وجه نقد دریافت و پرداخت شود .

معاملات ارزی: معامله ارزی معامله است که به ارز انجام میشود یا مستلزم تسویه به ارز است . (معاملات ارزی در زمان شناخت اولیه باید براساس نرخ تسعیر در تاریخ انجام معامله به ریال ثبت شود)

تسعیر در لغت : به معنای نرخ نهادن، قیمت گذاری می باشد. (فرهنگ لغت دهخدا).

ب :انواع ارز :

هر موسسه باید انواع ارزهائی را که مورد استفاده

قرار میدهد را تعیین و تعریف نماید ضمنا در تعریف این ارزها باید به

واحدهای کوچکتر آن ارز و واحدهای مبادله آنها توجه داشته باشد.

منظور از واحد مبادله تعداد واحدهای از ارز مورد نظر است که در زمان اعلام

نرخ ارز بعنوان یک واحد معامله در نظر گرفته میشود مثلا یک صد ین ژاپن یا

سی پزو مکزیک و ...

منظور از واحدهای کوچکتر هر ارز منظور

واحدهای کوچکتر از واحد اصلی آن ارز میباشد و رابطه مقداری واحدهای کوچکتر

با واحد اصلی است مثلا دلار دارائی واحد کوچکتری بنام سنت است که هر یکصد

سنت معادل یک دلار میباشد و یا مثلا دینار کویت که دارای یک واحد کوچکتر

است هر هزار واحد معادل یک واحد میباشد.

ج: عملیات اجرائی :

برخی از شرکتها و سازمانها در اجرای عملیات خود

بدلیل ارتباط با اشخاص حقیقی یا حقوقی سایر کشورها نیاز به ارزهای مختلف

بخصوص ارزهای معتبر جهانی دارند در این راستا طبعا باید اطلاعات مروبط به

این عملیات ارزی علاوه بر ریال باید برحسب ارز مروبطه نیز در حسابها

نگهداری شود و در نهایت در مقاطع خاصی با توجه به استاندارهای حسابداری

عملیات تسعیر برای آنها صورت گیرد .

برای اینمنظور شرکتها در حسابهای

خود علاوه بر مبلغ ریالی عملیات باید مقدار ارز و نوع ارز و نرخ آن را

نگهداری نمایند. قبلا در رابطه با نوع ارز توضیحاتی داده شده حال در رابطه

با نرخ ارز ، محاسبه مبلغ تسعیر و سایر مواردی که در عمل پیش میآید بحث می

کنیم .

د: نرخ ارز:

نرخ ارز منظور مبلغی به پول ملی است که بابت خرید یک واحد مبادله از هر ارز پرداخت میشود .

تعیین نرخ ارز در هر کشور تابع قوانین همان کشور میباشد مثلا در کشورهای پیشرفته تعیین نرخ ارز در بازار ارز تعیین میشود و دولتها چنانچه نیاز به تغییر در نرخ ارز داشته باشند برای دخالت همانند یک مشتری در بازار اقدام به افزایش تقاضا یا عرضه می نمایند تا با این کار قیمت را بالا یا پائین بیاورند . در برخی از کشورها تعیین نرخ ارز توسط بانک مرکز بعنوان اصلی ترین عرضه کننده ارز در کشور تعیین میشود در این حالت تعیین نرخ از آزادی عملی کمتری برخوردار است و در برخی از کشورها بصورت چند نرخی یا تک نرخی توسط بانک مرکزی نرخ ارز کنترل میشود.

در کشور ما نرخ ارز هر روزه توسط بانک مرکزی بصورت نرخ خرید و نرخ فروش اعلام میشود ضمنا در کنار بانک مرکزی صرافی ها هم نرخ دیگری را کمی متفاوت با نرخ بانک مرکزی است اعلام می نمایند بهر حال در هر روز حداقل دو نرخ خرید و فروش ارز وجود دارد که تفاوت جزئی را دارد.

سازمانهائی که دارای عملیات ارزی هستند به روشهای مختلفی بشرح زیر با نرخ ارز برخورد میکنند .

1. برخی از شرکتها یک نرخ ارز در ابتدای دوره مالی برای عملیات خود تعیین می کنند و تا پایان سال مالی یا حداقل تا زمانی که نرخ ارز تغییرات قابل ملاحظه ننموده است با همان نرخ کلیه عملیات خود را ثبت و نگهداری می کنند و در پایان سال اقدام به تسعیر مانده حسابهای خود می نمایند.

a . مزیت استفاده از این روش سهولت کاربری آن است بدلیل عدم وجود نرخهای متفاوت .

b . ایراد این روش این است که چنانچه تغییرات نرخ ارز نسبتا زیاد باشد قسمتی از هزینههای و درآمدهای عملیاتی به حساب سود و زیان تسعیر ارز منتقل میشود.

2. برخی از شرکتها در ابتدای هر ماه یا دوره های مشخص نرخ ارز را تغییرداده و عملیات ماه یا دوره قبل را با نرخ جدید تسعیر می نمایند.

a. مزیت استفاده از این روش هم سهولت کاربری آن است

b. در این روش هم چنانچه تغییرات نرخ ارز نسبتا زیاد باشد باز هم مقدار البته کمتراز روش قبل هزینه و درآمدهای عملیاتی به سود و زیان تسعیر منتقل میشود

3. برخی از شرکتها بصورت روزانه از نرخهای جاری استفاده می کنند و در پایان سال یا مقاطع مورد نظر اقدام به تسعیر ارز می نمایند.

a. مزیت این روش اینست که کلیه عملیاتی که به قیمتتمامشده تاریخی باید ثبت شوند مثل خرید مواد اولیه و دارائی ثابت به روش صحیح ثبت میشوند.

b. ایراد این روش وجود نرخ های متعدد ارز است که هزینه و زمان زیادی را برای کنترل می طلبد.

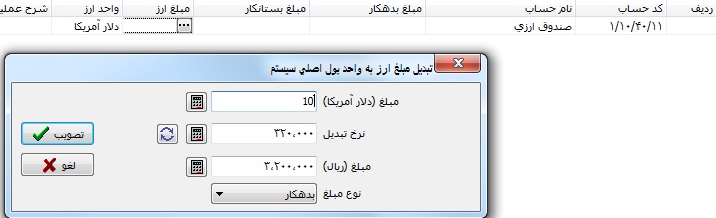

محاسبه تسعیر ارز:

نحوه محاسبه تسعیر ارز برای هر ارز براساس فرمول زیر صورت میگیرد.

مانده ارز در زمان تسعیر : C

نرخ تسعیر: R

مانده ریالی قبل از تسعیر (مجموع گردش ریالی ارز مزبور بعلاوه مبالغ تسعیر قبلی): M

مبلغ تسعیر: N

مبلغ ریالی که بعد از تسعیر ارز باید در حساب ثبت گردد: T

T-M=N

مبلغ محاسبه شده باید به حساب سود (زیان) تسعیر ارز و حساب تسعیر شده منظور گردد.

ما کالایی را در چندین نوبت فروخته ا یم و قرار است مبلغ آنرا به دلار دریافت نماییم. به فرض انتهای سال مالی است و می خواهیم طلبمان را در تاریخ ترازنامه تسعیر نماییم.قابل توجه اینکه تسعیر ارزی مشابه کلیه تعدیلات مالی انتهای سال (شناسایی هزینه استهلاک داراییهای ثابت، هزینه موجودی ملزومات، درآمد پیش دریافت، هزینه پیش پرداخت و ...) ضروری است. در مقاله دیگری تعدیلات مالی توضیح داده می شود.

در تاریخ 1390/05/15 حسابهای دریافتنی به مبلغ 30000 ریال معادل 20دلار بدهکار(نرخ تسعیر1500ریال) و در تاریخ 1390/07/10 به مبلغ 48000 ریال معادل 30دلاربدهکار (نرخ تسعیر1600ریال) شده است.

مانده ارز در زمان تسعیر: 20+30=50دلار

نرخ تسعیر: 2000 ریال در انتهای سال مالی

مبلغ ریالی پس از تسعیر ارز(این مبلغ باید در حسابهای دریافتنی به تاریخ ترازنامه منظور گردد): 2000*50=100000 ریال.

تفاوت تسعیر: در تاریخ 1390/05/15 اختلاف 2000*20=40000 و30000 برابر 10000 ریال است و در تاریخ 1390/07/10 این اختلاف 2000*30=60000 و 48000 برابر 12000 ریال می باشد.از آنجاییکه مبلغ دریافتنی ما پس از تسعیر بیشتر از مبلغ واقعی دریافتنی ماست این اختلاف 78000-100000= 22000 ریال بعنوان درآمد ناشی از تسعیر ارز شناسایی می شود.

سند حاصل در انتهای سال مالی:

حسابهای دریافتنی22000ریال بدهکار (معادل50دلاراست)

درآمد ناشی از تسعیر 22000 ریال بستانکار

قابل ذکر است از لحاظ ریالی حسابهای دریافتنی افزایش یافته است در حالیکه از لحاظ دلاری هیچ تغییری پیدا نکرده است.

در این قسمت به مواردی که در عمل به نحوی بر عملیات شرکتها یا موسساتی

تاثیر می گذارد مورد بررسی قرار می گیرد این موارد معمولا بر اثر عملیات

سایر سازمانها موثر در بازار ارز باشد.

انتقال ارز از حسابهای ارزی به حسابهای ریالی در بانکها

شرکتهای

که دارای عملیات ارزی هستند معمولا نزد بانکها حسابهای را برای عملیات

ارزی- بانکی خود افتتاح می کنند و معمولا بعد از تحصیل ارز اقدام به تبدیل

آن به ریال می نماید . برای تبدیل معمولا به بانک دستور می دهند که مبلغی

ارز را از حساب ارزی آنها به حساب ریالی آنها انتقال دهند و بانکها نیز

براساس نرخهای مصوب بانک مرکزی یا بانک مروبطه اقدام به تبدیل ارز به ریال

نموده به حساب مورد نظر انتقال میدهند. کارمزد مربوط به عملیات تبدیل در

بانکها براساس مقررات تعیین شده محاسبه میگردد در این مرحله بانکها به دو

گونه عمل می نماید .

1. کارمزد محاسبه شده بصورت یک سند هزینه

جداگانه از حساب ریالی کسر می گردد و مبلغ تبدیل شده نیز به حساب ریالی

واریز میگردد. در این صورت مبلغ کارمزد به حساب هزینه های مالی کارمزد

بانکی منظور شده و در نهایت در عملکرد سال جاری بعنوان بخشی از هزینه های

دوره در نظر گرفته میشود و حساب ریالی نیز بصورت صحیح نمایش دهنده عملیات

تبدیل می باشد.

2. کارمزد محاسبه شده از مبلغ تبدیل کسر گردیده و

سپس مبلغ جدید به حساب ریالی واریز میگردد. در این صورت هزینه مروبط به

کارمزد عملا قابل شناسائی نیست و در نهایت در سود و زیان تسعیر ارز تاثیر

خود را میگذارد. در این حالت رابطه بین مقدار ارز و ریال و نرخ تبدیل دیگر

برقرار نیست و شرکتها مجبور میشوند که مبلغ ارز را بر مبلغ ریال تقسیم

نموده و یک نرخ جدید برای خود در نظر بگیرند. منطقا شرکتها باید با

بانکهائی که بدینگونه عمل می نماید به یک توافق منطقی برسند تا بانکها

بگونه اول عمل نمایند در صورت گردش عملیات زیاد مبلغ نسبتا زیادی از هزینه و

درآمدها احتمالی با هم تهاتر میگردد.

تبدیل ارزها به یکدیگر

گاهی شرکتها در عملیات خود با مشتریان قرار داد را با یک نوع ارز منعقد مینماید که بعنوان ارز پایه در نظر گرفته میشود.

ولی در زمان تسویه حساب ، تسویه حساب با یک ارز دیگر که بعنوان ارزش جایگزین در نظر گرفته میشود ، صورت میگیرد.

در

این حالت عملیات کمی پیچیده تر میگردد. بدین معنا که علاوه بر نگهداری

رابطه ارز پایه با ریال باید رابطه بین ارز پایه و جایگزین را نیز نگهداری و

در زمان تبدیل و تسعیر در نظر گرفت. در کشور ما چون رابطه بین هر ارزها با

ریال تعریف میشود (نرخ ارز) به همین خاطر رابطه بین ارز پایه و جایگزین

نیز عملا براساس تناسب بین نرخ های آنها به ریال باید نگهداری شود و در

زمان محاسبه مانده بدهی یا طلب مشتریان باید با توجه به نسبتهای زمان تسویه

، عمل تسویه حساب صورت گیرد . نکته قابل توجه در این حالت این استکه در

این حالت معمولا مبلغ تسعیر تحت تاثیر رابطه بین ارزها در کشور مشتری با

رابطه بین ارز در کشور ما قرار گرفته و ممکن است باعث سود و زیانی بیشتر یا

کمتر از حالت تک ارزی شود .

چند نکته کلی :

معاملات ارزی در زمان شناخت اولیه، باید بر اساس نرخ تسعیر در تاریخ انجام معامله به ریال ثبت شود( استاندارد شماره16 بند9)

از

آنجا که تعیین نرخ لحظه ای ارز دشوار است، بنا به ملاحظات عملی از نرخی

استفاده میشود که تقریبی از نرخ تسعیر در تاریخ انجام معامله باشد.. برای

مثال ، کلیه معاملاتی که طی یک هفته یا یک ماه انجام می شود بر اساس

میانگین هفتگی یا ماهانه تسعیر میشود. لیکن چنانچه نوسانات نرخ ارز قابل

توجه باشد ، استفاده از نرخ میانگین برای تسعیر معاملات ارزی انجام شده طی

دوره قابل اتکا نخواهد بود( استاندارد 16 بند10 )

تفاوت ناشی از

تسویه یا تسعیر اقلام پولی ارزی واحد تجاری به نرخهای متفاوت با نرخهایی

که در ثبت اولیه این اقلام یا در تسعیر این اقلام در صورتهای مالی دوره قبل

به کاررفته است، باید به عنان در آمد یا هزینه دوره وقوع شناسایی شود.( استاندارد 16 بند 17)

سود

و زیان حاصل از تسعیر دارایی ها و بدهیهای ارزی شرکتهای دولتی، در آمد یا

هزینه تلقی نمی گردد. مابه التفاوت حاصل ازتسعیر دارایی ها و بدهیهای مذکور

باید در حساب ذخیره تسعیر دارایی ها وبدهی های ارزی منظور شود.( استاندارد شماره 16بند20)